En Ecuador, los créditos concedidos en el sistema financiero privado y de economía popular y solidaria aumentaron en promedio 19.94% en el último año.

¿Por qué una persona pide dinero prestado?

Una persona decide endeudarse para mejorar su nivel de vida en el presente, por lo que incurre en deudas o financiamiento para: vivienda, auto, vacaciones, alguna emergencia o cumplir con alguna meta u objetivo financiero.

Las personas que más se endeudan en Ecuador, son aquellas que tienen un rango de edad entre los 24 a 49 años, ya que este grupo etario es el que tiene más necesidades financieras y mayor estabilidad económica, al representar aproximadamente, más del 30% de la población económicamente activa (PEA).

Créditos más deseados

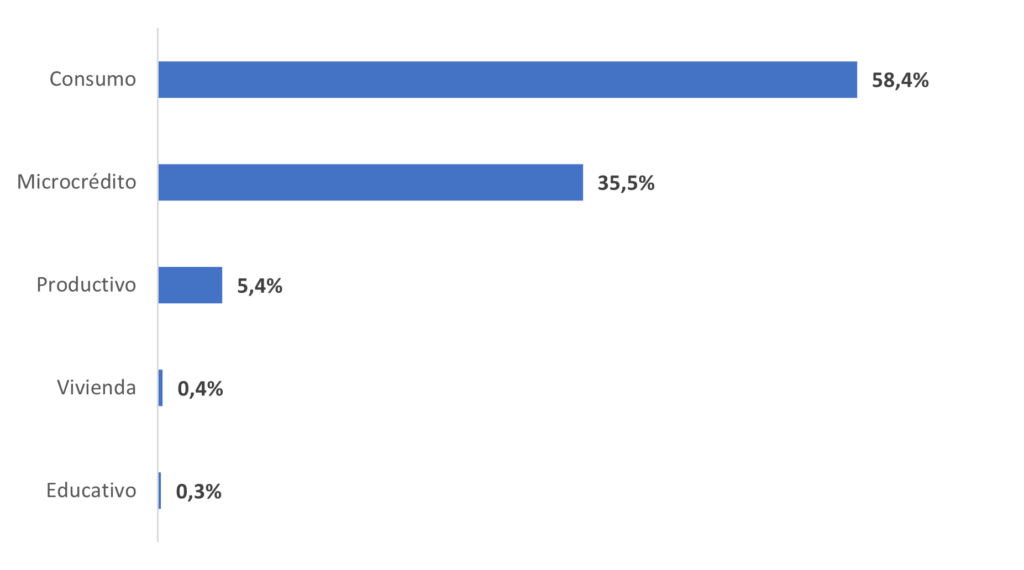

En el primer semestre del año, el crédito más deseado o apetecido por los ecuatorianos en los bancos privados es el de consumo, seguido por microcrédito y productivo.

Porcentaje de operaciones de crédito vigentes en bancos privados

Fuente: Radiografía primer semestre (Asobanca, 2022)

Fuente: Radiografía primer semestre (Asobanca, 2022)

La responsabilidad del endeudamiento

Muchas personas al momento de endeudarse se enfocan únicamente en cumplir ese deseo o necesidad pendiente, sin considerar las repercusiones futuras en caso de atrasarse en los pagos. Endeudarse es un compromiso y una responsabilidad que se tiene que cumplir para acceder siempre a productos y servicios financieros de forma inmediata.

A continuación, te presentamos los malos hábitos al adquirir una deuda:

- No preguntar por la tasa efectiva anual (TEA). – La Tasa Efectiva Anual te sirve para conocer cuál es el valor real que pagarás al final de tu crédito.

- Considera tu capacidad de pago. –No comprometas más del 60% de tus ingresos disponibles en todas tus deudas y evita el sobreendeudamiento.

- Deudas en bienes o activos que pierden valor con el tiempo. –Los plazos o tiempo de la deuda no tienen que exceder la vida útil del producto o servicio.

- Inversiones no deseadas. – Asegúrate de conocer cómo funciona tu inversión y disminuye el riesgo de posibles fracasos.

- Deuda para pagar otra deuda. – Evita que tus deudas sean «eternas». Considera que terminarás pagando más dinero por algo que quizás ya no lo tengas

- 6) Decir siempre, sí. – Considera que en el mercado financiero hay un abanico de opciones. Analiza si tu deuda será buena o mala.

Toma en cuenta estos consejos y mejora tu historial crediticio. En Fundación Bien Estar estamos comprometidos por tu bienestar financiero.